来源:上海证监局

南都记者日前从上海证监局获悉,东航集团旗下东方航空物流股份有限公司(以下简称东航物流)开始进行上市辅导。

依据1月29日披露的辅导备案情况报告公示,中国国际金融股份有限公司(简称中金公司)于2019年1月与东航物流签订了《东方航空物流股份有限公司(作为辅导对象)与中国国际金融股份有限公司(作为辅导机构)关于首次公开发行人民币普通股(A股)股票与上市之辅导协议》,本次项目辅导于2019年1月开始。根据相关规定,辅导内容将涵盖证券市场相关知识培训,核查公司改制重组、股权结构等方面是否合规,制定募股资金投向等投资规划,以及综合评估公司是否达到发行上市条件等等。

上市辅导指有关机构对拟发行股票并上市的股份有限公司进行的规范化培训、辅导与监督。公开信息显示,东航物流是东航集团旗下集航空运输、多式联运、供应链管理、跨境电商等业务于一体的现代物流服务企业,旗下拥有中国货运航空、东航快递、东航运输、东航货站等子公司及境内外近200个分支机构。

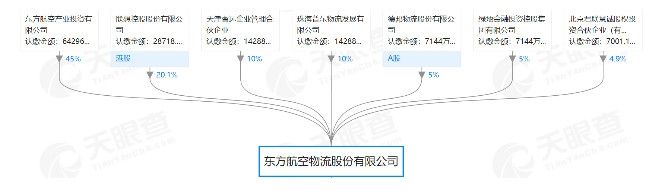

南都记者从东航方面获悉,2017年6月,东航物流试点开展国家民航领域混合所有制改革,引入联想控股、普洛斯、德邦、绿地等四家投资者,实现股权多元化,东航集团、联想控股、普洛斯、德邦、绿地、东航物流核心员工分别持有东航物流45%、25%、10%、5%、5%、10%股份,东航实际投入18.45亿元国有资本,有效引入22.55亿元非国有资本投入,成为央企中首批、民航领域首家进行混改的试点企业,交易完成后,东航物流估值41亿元;资产负债率从2016年12月底的87.86%降低到2017年上半年的75%左右,达到全球一流航空物流企业的平均负债率水平。

东航物流股权构成来源:天眼查

据东航集团介绍,东航物流的混合所有制改革采用了“三步走”的方针加以推进:第一步是股权转让,将东航物流从中国东方航空股份有限公司的体系内脱离出来,专注于经营航空物流产业;第二步是增资扩股,引进战略投资者和开展核心员工持股计划;第三步是改制上市,积极创造条件,实现企业上市。新的东航物流将在航空物流、货运产业基础上,整合民营资本的第三方物流、物流地产、跨境电商以及传统快递产业的落地配功能,形成集团航空客运与航空物流“双轮”驱动的产业发展模式。

2018年11月国务院国资委举行的国有企业混合所有制改革通报会上,东航物流总经理助理万巍曾介绍说,混改以来,东航物流2017年全年实现营业收入77.51亿元,同比增长31.7%,利润总额9.23亿元,同比增长72.8%。2018年前三季度,东航物流营收及利润分别同比增长42.91%和11.86%。此前,作为第二大股东的联想控股高级副总裁兼首席执行官宁旻曾在2017年业绩发布会上表示,公司的投资标的“东航物流”希望在2018年完成股改,计划2019年申报A股上市。

南都记者了解到,截至目前,东航、南航、国航三大航均相继将关联的物流货运业务纳入集团混改探索中。2018年10月,南航宣布组建南方航空货运物流有限公司,整合南航集团旗下相关货机及腹舱运力、货站及机坪保障、国际物流等相关货运资源,通过市场化运作方式经营南航的货运业务,成为经营上的实体和利润中心。同年8月底,中国国际货运航空有限公司(简称国货航)公告称,受航空货运市场激烈竞争影响,向中国航空资本控股有限责任公司转让所持国货航51%股权,以便专注从事航空客运业务,减少货运市场竞争加剧、国际贸易形势不确定性对经营业绩的影响。

值得一提的是,与东航物流不同,关联交易完成后国航不再持有国货航股权,即国货航不再是国航的控股子公司,而东航集团旗下东航产投依然持有东航物流45%的股份,为最大股东。此外,1月31日,东航发布《2018年度业绩预减公告》提到,受航油全年平均价格上涨带来航油成本大幅增加、人民币汇率贬值等因素影响,以及2017年公司转让了东航物流100%股权,获得投资收益约人民币17.54亿元,2018年度没有该项投资收益,预计公司2018年归属于上市公司股东的净利润约人民币26亿元至30亿元,较上年同期下降53%至59%。

荐闻榜

(《南方都市报》, )